W 2010 roku Banki Centralne stały się nabywcą netto złota, tzw. ATH (ang. All Time High) dla żółtego metalu przypadł na rok 2011 i wycenę przekraczającą 1800 USD za uncję trojańską. Od tamtego czasu sytuacja zmienia się dynamicznie. Głównymi sprawcami zmiany pozycji netto Banków Centralnych są Rosja i Chiny, które w ciągu ostatniej dekady dokonały największych zakupów. W tle mamy Meksyk, Turcję, Wietnam czy Iran.

Mimo globalnej polityki „dodruku” realizowanej przez wszystkie istotne Banki Centralne cena złota zanotowała spadek ze szczytu z 2011 roku o ponad 30% (nieznośny dla wielu inwestorów – głównie detalicznych – kupujących „zyski” w 2011 roku) oraz powolny wzrost o ponad 35% od roku 2015 do dziś (2019). Wciąż względnie daleko do rekordowej ceny pomimo dużej aktywności wspomnianych Rosji i Chin. Faktem jest, że do 2010 roku przez niemal 50 lat, wartość szlachetnego metalu była dewaluowana w szeroko zakrojony sposób: zarówno medialnie (negatywny sentyment), naukowo (promowanie nowoczesnych teorii monetarnych marginalizujących złoto) jak i przez doraźne działania tzw. dużych graczy, którzy wyprzedawali zgromadzone wcześniej rezerwy. Nawet kraje słynące z wydobycia oraz produkcji monet i sztabek inwestycyjnych doprowadziły własne rezerwy złota w bankach centralnych niemal do zera – mowa tu o Australii i Kanadzie. Rezerwy USA stopniały do 8.333 ton z 20.000 w latach 1950-1980. Wielka Brytania w latach 90’ sprzedała połowę złota. Głośny był przypadek Szwajcarii, która u progu XXI wieku pozbyła się około 1.000 ton złota, co skończyło się nawoływaniem do referendum by zatrzymać wyprzedaż złota.

Trend uzupełniają opinie guru inwestorów z Warren’em Buffett’em na czele, któremu przypisuje się twierdzenie, że złoto nie generuje żadnych odsetek (w przeciwieństwie do papierów wartościowych: dywidend w przypadku akcji i kuponów w przypadku obligacji), generuje wyłącznie straty wynikające z kosztów transportu, ubezpieczenia i magazynowania, a sam proces inwestowania jest absurdalny. Wywód dowodzący tego absurdu jest jakby nie patrzeć logiczny:

Najpierw trzeba ponieść koszt żeby wydobyć złoto, najczęściej z ziemi, by nastepnie ukryć je, zabezpieczyć i nie ruszać – do czego paradoksalnie najlepiej nadaje się… ziemia.

Gdyby świat był pełen transparentnych systemów monetarnych, uczciwych ludzi z dostępem do kluczowych informacji, a historia pieniądza nie była historią koncentracji wpływów powyższe argumenty raczej jednoznacznie przechyliłyby szalę moich poglądów. To jeden z tych momentów kiedy logiczny tok rozumowania może prowadzić do nadmiernie jednoznacznych wniosków.

Kraje rozwinięte wciąż redukują (lub utrzymują bez zmian przez dekady) złote rezerwy. Kraje rozwijające się akumulują złoto.

Z perspektywy ostatnich 50-60 lat powyższe można by nazwać prawidłowością. Ale…

Niemcy zwiększają rezerwy złota po raz pierwszy od 21 lat.

Z perspektywy kilku ostatnich wiosen zdaje się rysować nowy coraz mocniejszy trend. Niemcy – 4 gospodarka Świata – zwiększyły właśnie rezerwy o 2.6 tony. To niewiele, wobec np. 30 ton miesięcznie w rosyjskim wydaniu. Trudno jednak stwierdzić, że to bez znaczenia – zwłaszcza na obecnym tle gospodarczym. Polska, zaklasyfikowana przez FTSE Russell w 2018 roku jako gospodarka rozwinięta, podwaja rezerwy złota (zakup ok 25 ton w 2018 roku i ok 100 ton w 2019 roku). Całkowite saldo raportowane przez Narodowy Bank Polski to obecnie 228.6 tony. Węgry w październiku 2018 raportują zwiększenie rezerw 10-krotnie z 3.1 tony do 31.5 tony, sprowadzają także złoto zdeponowane w Londynie (podobnie jak połowa polskiego). To pierwszy zakup złota Magyar Nemzeti Bank (MNB) od 32 lat, który w rezultacie przywraca stan posiadania do poziomu sprzed 72 lat tj. z 1946 roku. 4.4% tyle po zakupach wynosi poziom złotych węgierskich rezerw. To tylko wybrane przykłady.

Nawróceni wskakują do basenu.

Ani nawróceni, ani basen nie są tutaj bez powodu. Jak inaczej nazwać powrót do gromadzenia rezerw w złocie po dekadach cyklicznej wyprzedaży lub zaniechania zakupów?

A basen? Całe złoto świata według niektórych szacunków zmieściłoby się w sześciennym basenie o krawędzi ok 20m (szacunki opierające się na założeniu, że wydobyto 171k ton). Tu należy ukłonić się także w przeciwną stronę, istnieją bowiem analizy mówiące o 2,5 mln ton.

Istotę sprawy stanowi scenariusz, pod który dość harmonijnie ustawiają się „duzi gracze”. 14 października 2019 prasę obiega „breaking news” o oświadczeniu Banku Centralnego Holandii, gdzie padają słowa: „Jeśli system załamie się, to zapasy złota mogą posłużyć jako baza do jego odbudowy.” Do niedawna wiodącym nurtem prezentowanym w mediach było klasyfikowanie teoretyzujących o załamaniu systemu jako nierozumiejących „nowoczesnej ekonomii” albo co najmniej jako lekko zaangażowanych w szerzenie teorii spiskowych. Tymczasem instytucja z najwyższego finansowego szczebla wydaje komunikat definiujący jednoznacznie istnienie takiego ryzyka/ ewentualności. Więcej podejmowane są doraźne działania przez wiele Banków Centralnych świata obejmujące zarówno zakupy jak i sprowadzanie rezerw do własnych skarbców.

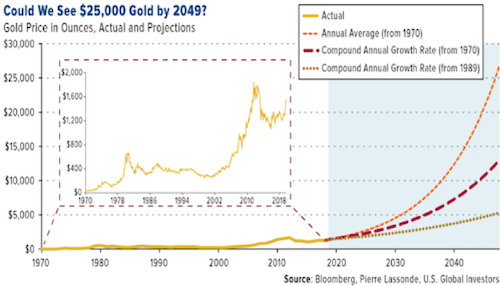

Złoto za 12.500 USD. Złoto za 25.000 USD. Kiedy nagłówki prasowe zaczną krzyczeć?

W ostatnim czasie dość prosta analiza utwierdziła mnie w przekonaniu, że złoto powinno być składową niemal każdego portfolio / majątku. Od 2015 roku wspieramy osoby fizyczne i firmy w zarządzaniu majątkiem, w tym w zajmowaniu ekspozycji na metale szlachetne, ale w zdecydowanej większości temat ten, zwłaszcza na początku traktowany jest jako ciekawostka. Z drugiej strony nic w tym dziwnego, skoro przez dziesięciolecia złoto było passé i właściwie dla masowego odbiorcy takie pozostaje. Każdy kto zarobił na zasadzie „tanio kupić, drogo sprzedać” wie, choćby intuicyjnie, że środowisko dla takich okoliczności to faza kiedy dany towar/walor przechodzi ze statusu ciekawostki do mody, a w szczycie do powszechnego obiektu pożądania. Złoto to ciekawostka.

Analiza, o której wspomniałem na początku tego akapitu to praca współzałożyciela Franco-Nevada Corp. – Pierre Lassonde’a publikowana w serwisie Bloomberga. Wykonał On prostą predykcję ceny w oparciu o średnie długoterminowe stopy zwrotu dla żółtego metalu. Przemawia do mnie fakt, że mamy tu czystą matematykę, pominięte są całkowicie czynniki polityczne, gospodarcze, emocjonalne, które obecnie składają się wybitnie prowzrostowo dla złota. (Z drugiej strony wszystkie tego typu czynniki zaszyte są w cenach historycznych.) Żółty metal, pozbawiony całej tej gamy geo-politycznych argumentów wciąż wygląda atrakcyjnie. Poniżej predykcje cenowe Lassonde’a:

Naturalnie, byłoby naiwnością, opierać swoje oczekiwania na prostym matematycznym ekstrapolowaniu stóp z przeszłości. Więcej, wydaje mi się, że byłoby to całkowicie nieuzasadnione dla zdecydowanej większości jeśli nie wszystkich papierów wartościowych. Złoto to przedmiot nieco innej gry pt. „zaufanie do systemu montarnego”. Obecne rozwiązania wspierają bardzo nieproporcjonalny podział korzyści wynikających z takiego, a nie innego sytemu pieniężnego.

System obejmuje wszystkich, kontrolowany jest przez nielicznych, a jeszcze mniejszej grupie (domyślnie) przynosi korzyści.

Powyższe tworzy pewne napięcie, narastające wraz z utrzymywaniem istniejącego stanu rzeczy. Im dłuższy horyzont przyjmiemy do analizy, tym bardziej pewne wydaje się, że nastąpią tarcia. Złoto jest beneficjentem tych tarć i wielokrotnym beneficjentem potencjalnego załamania zaufania do systemu monetarnego/ finansowego. Mamy dziś najbardziej zglobalizowane rynki w historii, upadek zaufania do systemu może być tym bardziej brzemienny w skutkach.

Ze względu na powyższe (i nie tylko) potencjał wzrostu ceny jest w mojej ocenie większy niż w analizowanym przez Lassonde’a okresie. Nawet jeśli przyjąć te asekuracyjne liczby, pułap 12.500 USD w 2040 roku oznacza, że procent prosty niezbędny do dotarcia w te rejony z dzisiejszych około 1.500 USD musiałby wynieść ok 41,67% (!) rocznie. Procent składany niezbędny do „dojścia” do 12.5k w zadanym okresie to 11,19% rocznie, co w dobie niemal zerowych tzw. „gwarantowanych” stóp zwrotu jest bardzo przyzwoitym oczekiwanym wynikiem. Myśląc jeszcze prościej, „trzymanie” złota w portfelu to opcja z potencjałem pomnożenia stawki x8,33. W drugą stronę, trudno mi wyobrazić sobie stratę większą niż 30%, co czyni niniejszy zakład rozsądnym, potencjalnie opłacalnym.

Kończąc, słowami Jima Rickardsa ujmę wszystko, co chciałem przekazać w jednym zdaniu:

Złoto jest opcją put, na wszystko co nadchodzi.

James Rickards – autor m.in. „Road to Ruin”, „Currency Wars” i ” Aftermath”.

Na wypadek nadmiernego przypływu chęci zakupu metali szlachetnych drogi Czytelniku, klasycznie już zalecam spacer, sprzątanie i inne społecznie korzystne aktywności. Inwestycja nigdy nie powinna być impulsem. 😉

PK