Największym rynkiem na Świecie jest rynek obligacji, zmienne o strategicznym znaczeniu dla rynku długu to: inflacja i stopa procentowa. Zaprezentowano wczoraj (najwyższe od 13 lat) oficjalne odczyty inflacji CPI w USA na poziomie 5.4%. Jest to trzeci z rzędu wzrost powyżej oczekiwań, 5 z rzędu w tym roku – podobnej dynamiki próżno szukać w ciągu ostatnich 30lat.

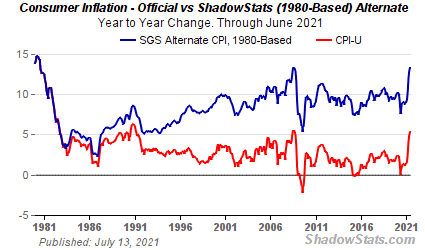

Nieoficjalne miary wskazują na blisko 15% y/y:

Prezentowane na shadowstats.com dane są niczym innym jak miarą inflacji stosowaną w USA w latach 80-tych. To podejście wskazuje na 15% wzrost indeksu cen. Na przestrzeni ostatnich 40lat obecną dynamikę wzrostu można porównać jedynie do okresu „recovery” wspieranego zmasowanym skupem aktywów po kryzysie Subprime w latach 2007-2009.

Zdecydowanie więc mamy do czynienia z sygnałami, których nie sposób ignorować. Należy tu oddać, że każda miara inflacji może być jedynie przybliżeniem jej rzeczywistego wymiaru i wpływu na poszczególne jednostki i podmioty. Z drugiej strony (tej praktycznej) skoro wiodące modele wyceny „czegokolwiek w czasie” bazują na wykorzystywaniu wskaźników inflacji, wypadałoby aby te maksymalnie rzetelnie oddawały skalę zjawiska. W przeciwnym razie otoczymy się błędnymi wycenami (to ma właśnie miejsce i sprzyja formowaniu baniek spekulacyjnych).

Intuicja i obserwacja rzeczywistości sugeruje, że wartości oficjalnych „wskaźników” odbiegają od odczuwalnych faktycznych zmian poziomu cen – stosowanie więcej niż jednej metody pomiaru umożliwia ocenę czy intuicja na temat przeszacowania/niedoszacowania oficjalnej inflacji jest właściwa.

Inflacja zaskakuje analityków i rynki, podczas gdy szereg danych nakazuje snuć znacznie wyższe prognozy.

W minionym półroczu wielokrotnie w mediach i prasie pojawiała się opinia, że dane o dynamice wzrostu ceny zaskakują analityków. Wydaje mi się, że zaskakujące jest raczej… ich zaskoczenie.

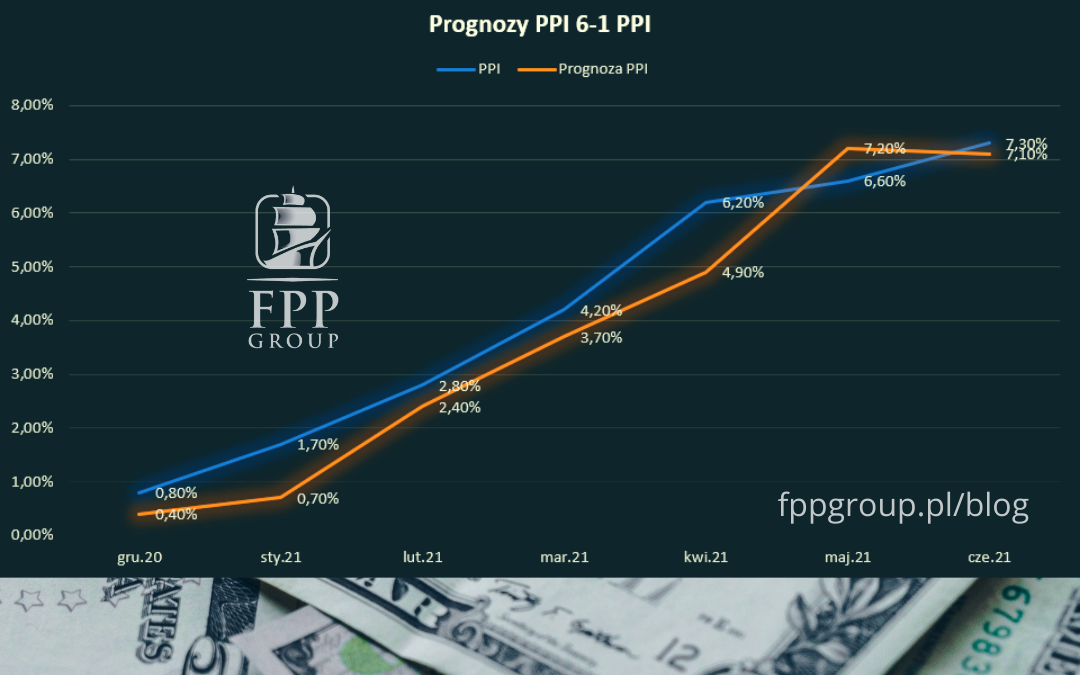

Poza inflacją „Alternate CPI, 1980-based” z shadowstats, dysponujemy także miarą PPI (Producer Price Index), która pokazuje jak zmieniają się ceny hurtowe producentów. Zanim pół-produkty zostaną „zaopatrzone” w wartość dodaną i marżę by stać się produktem końcowym za który zapłaci konsument (co wliczymy do inflacji CPI), muszą zostać nabyte u hurtowników / dostawców (na tym etapie powstaje PPI). W tym sensie inflacja PPI niejako „wyprzedza” odczyty CPI i pozwala zyskać intuicję na temat tego „co za rogiem”, a tam:

Inflacja PPI zaskoczyła (a jakże) prognostów. Odczyt z 14.07.2021 to… 7.3% wobec prognoz na poziomie 7.1%. W tym roku (2021) na 7 odczytów inflacji aż 6 razy wynik był wyższy niż prognozowany.

Ze względu na ogólny spokój wokół tej sprawy, wypada ubrać w słowa stan rzeczy:

Inflacja Cię nie dotyczy jeśli tylko nie potrzebujesz:

– dachu na głową

– auta/transportu

– energii

– żywności

itp. 😉

Orkiestra na Titanicu gra do końca.

Obecny prezes Fed – Jerome Powell, w marcu 2021 pytany o możliwe zagrożenie inflacyjne odrzekł: „Gdy nastąpi otwarcie gospodarek i odbicie, to można spodziewać się wzrostu cen, który będzie miał charakter tymczasowy.”

Z uwagi że to „tymczasowe” zjawisko ma jednoznaczną dynamikę, a notowane poziomy przestają mieścić się w „normie” stawiałbym raczej na skuteczność prognoz podobną do tej:

W lutym 2007 roku ówczesny prezes Fed – Ben Bernanke w następujący sposób skomentował pogłębiające się spadki na rynku nieruchomości: „Rynek kredytów hipotecznych zdaje się być zupełnie zdrowy.”

W połowie roku 2007 rozpoczął się globalny kryzys wywołany załamaniem na… rynku nieruchomości. Określany największym w ciągu poprzedzających 80 lat.

Pomimo, że ogłoszono wyjście z kryzysu lat 2007-2009, to wciąż prowadzone są aktywności nazywane wówczas „lekiem”. Dodruk/skup aktywów trwa, stopy procentowa są (prawie) zerowe, TBTF (zbyt duzi by upaść) istnieją i ich status traktowany jest jak oczywistość, na rynku REPO odnotowano rekordy w 1 półroczu 2021.

Pacjent jest zdrowy, ale musi brać leki…

Skoro w takich warunkach w minionym półroczu słyszałem i czytałem powszechne wypowiedzi o zaskoczeniu dynamiką inflacji, to stawiam tezę, że rzeczywistość najpewniej znowu zaskoczy zacne grono analityków i rynki (jak piszą popularne portale ekonomiczne). Wydaje się, że z tą prognozą szanse są przyzwoite i wynoszą 85%, czyli dokładnie tyle % ile nietrafionych prognoz dot. PPI odnotowano w tym roku. 😉

PK