Oszczędzanie. Powszechnie uznawane jest za dobre, dobre dla oszczędzającego, dobre ideologicznie (samokontrola, ograniczanie konsumpcjonizmu), rozsądne (rozpatrywanie zasobów jako ograniczonych), przezorne (budowa zabezpieczenia). W makro skali podobnie: współczesne teorie ekonomii określają oszczędności jako zdrowy komponent PKB, fundament inwestycji, itd. O czym tu debatować?

Chcę pokazać, że powszechne przekonania dot. oszczędzania mogą być podwaliną powszechnego zubożenia. Co ciekawe, scenariusz ten nie jest ekstremalnym, to jeden z bardziej prawdopodobnych systemowych kierunków. Dlatego wymaga – tak sądzę – przynajmniej uwzględniania w gospodarowaniu zasobami.

Dobrzy ludzie też umierają.

Wystarczy stwierdzić jak powyżej, żeby wyłapać, że w naturze nie ma sztywnego sprzężenia pomiędzy dobrym działaniem, a dobrym skutkiem. Taki może istnieć, ale nie musi.

Nie zamierzam stawiać tez odwracających ten (raczej dobry) sposób myślenia o oszczędzaniu. Jakkolwiek to nazywać, jakaś intuicja podpowiada, że akumulowanie zasobów jest całkiem w porządku. Dobrze byłoby jednak, żeby ta cnota poza ideologicznym wymiarem dawała też doraźne korzyści za życia – a to uważam, za poważnie zagrożone. Niestety nie jest to opinia, a obiektywne, systemowe i prawdopodobne rozstrzygnięcie wkalkulowane w konstrukcję systemu na jaki się świadomie (lub nie) godzimy.

Nie chcę otwierać (przy tej okazji) dyskusji, czy śmierć jest końcem, czy etapem życia. Zakładam w sensie systemowym i fizycznym, że z perspektywy świata, po śmierci – człowieka nie ma. PESEL nie zgłasza i nie wykonuje już żadnych roszczeń.

Dobra idea ze swej natury nie musi rodzić dobrych skutków. Byle jaki przykład: Zdarza się, że rozpędzona karetka ratująca życie jednemu człowiekowi powoduje wypadek i odbiera życie innemu. Dobre działanie, a właściwie dobry cel, ale zły skutek (nawet jeśli poboczny). Podobnie z umieraniem, w sensie finansowym oczywiście – bo tylko w takim tu rozpatruję. Skoro konsumowanie wszelkich fizycznych dóbr jest możliwe za życia, to śmierć oznacza koniec konsumowania. Ucina więc horyzont modelu. Zatem ten, który cnotliwie i z poszanowaniem innych gromadził zasoby oraz ten, który robił to niecnotliwie i bez poszanowania innych, mają w swoim modelu taki sam finał (precyzyjnie: jeden z finałów, ten niecnotliwy może być bowiem za życia ograniczony prawami i ich wykonywaniem). Trochę brutalne, ale logiczne.

Paralele z błędnych założeń.

Pewne pomysły system wtłacza ludziom notorycznie, np. konieczność oszczędzania na emerytury. W rzeczywistości, w której dane pokolenie przychodzi na świat, w masowym ujęciu przyjmuje „system operacyjny” stworzony na miarę danych czasów. Znowu muszę odwołać się do logiki, bo ta zawodzi najrzadziej.

Fakt, że dany system (prawny, podatkowy, gospodarczy, polityczny – obojętnie jaki) obowiązuje, nie znaczy, że ten system jest optymalny, ani, że jest dobry. Nie znaczy nawet, że będzie podwaliną kolejnego (systemu lub jego przyszłej odmiany).

Wracam do paraleli. Pokolenie Twoich rodziców, drogi czytelniku, rzeczywiście funkcjonowało w świecie jakichś rozwiązań nazywanych emerytalnymi. Być może pokolenie Twoich dziadków też. Jeśli jesteś nieco starszy lub nie wypuszczasz wiedzy historycznej drugim uchem, to wiesz, że już pokolenie pradziadków ludzi, którzy dziś są w wieku produkcyjnym nie miało żadnego systemu emerytalnego... Ludzkość nie wyginęła. Te pomysły o składkach jednych na rzecz drugich mają około 150 lat. Mają sens, ale jak każdy model wymagają określonych warunków – głównie demograficznych. Tu powinien pojawić się zakaz ekstrapolowania konstrukcji systemu, jeśli zmieni się otoczenie będące warunkiem działania tej konstrukcji. To tak jakby oczekiwać, że gdy skończy się paliwo, wlejemy coś innego, a samochód nadal będzie jeździł. Może się nie udać.

Problem polega na tym, że budujemy „dziś” i „jutro” na kanwie koncepcji zadanych w innym czasie i realiach.

Obecnie w Polsce trwa kolejna już w ciągu ostatnich 25 lat debata o systemie emerytalnym, pojawiają się nowe trzy-literowe skróty w które społeczność ma inwestować. Nie analizujemy w ogóle, czy te rozwiązania są adekwatne do czasu ich stosowania. Zakładamy, że są i lepimy z plasteliny, która jest już kilka razy pomieszana. Nic ładnego i kolorowego z tego nie wyjdzie.

Druga jeszcze groźniejsza paralela przyjęta społecznie, to uczenie się na doświadczeniach rodziców. Ma to głębokie ewolucyjne uwarunkowania, trzeba przyznać jest pomocne w sprawach takich jak: „jeśli ulatnia się gaz, to nie zapalaj zapałki w budynku”. Ale..

Takie uczenie się, ma jednak złe skutki w kontekście gospodarowania zasobami. Sposoby zarządzania aktywami, które pozwalały bogacić się poprzednim pokoleniom postrzegamy za skuteczne, bo z perspektywy czasu widzimy, że pozwoliły zgromadzić majątki. To usypia czujność i stanowi jedynie wierzchołek góry prawd, który społeczeństwo w swej masie dostrzega. Kultura masowa uruchamia więc mechanizmy, które wtłaczają „stare sprawdzone sposoby” w życia poszczególnych ludzi. Doświadczenia te ustnie, praktycznie lub za pośrednictwem książek zostały przetransferowane do obecnego pokolenia.

Solidny cytat z Buffett’a – może Cię zrujnować.

Ile razy widziałeś nagłówki na portalach i blogach finansowych z cytatami od Rockefeller’a, Buffet’a, czy Carnegi’ego? Niemal każdy publikujący o finansach będzie instruował Cię jak oszczędzać. Każdy budżet nadaje się do rozpoczęcia oszczędzania itd. Instrukcje te oparte będą o sprawdzone metody stosowane przez najbogatszych (czuję się jakbym pisał tzw. clickbait’owy tytuł). Otrzymasz więc dowód, że to działa. Pozornie. Tak powstaje masowy pęd autoryzujący np. oszczędzanie na emerytury w ramach trzyliterowych skrótów.

Wszystkie te pomysły mają sens, ale w warunkach, w których powstały. Wtedy zadziałały. To umyka masowej percepcji. Historia jest kluczem. Czy te warunki dzisiaj są identyczne?

Oszczędzanie ma sens w deflacyjnym systemie monetarnym. Tam odroczona konsumpcja skutkuje wzrostem siły nabywczej w przyszłości. Takiego systemu nie ma nigdzie na Świecie od ponad 100 lat…

Funkcjonujemy w systemie inflacyjnym, który oparty jest na procencie i długu. Dla podtrzymania idei wzrostu gospodarczego w tych warunkach, konieczne jest podtrzymywanie miar jakie stworzyliśmy sobie na potrzeby tego systemu w dodatniej dynamice. Miary te rosną wraz ze wzrostem kredytu i spadkiem siły nabywczej pieniądza. Rosną nominalnie. Konstrukcja systemu promuje konsumpcję ponad akumulację. Współczesny pieniądz jest wyłącznie transferem długu/ roszczenia wobec jego emitenta. Emitent z jednej strony trzyma się nowoczesnych teorii ekonomii i zwiększa lub nie ogranicza tempa podaży pieniądza, a z drugiej zadłuża się nieustannie co musi doprowadzić do implozji i załamania się tej układanki pod własnym ciężarem.

Gra o zaufanie.

W oparciu o błędne paralele, ludzkość utrzymuje się w nieświadomości, że systemowe „paliwo” się kończy, a nowego (dla wszystkich) może nie wystarczyć. Kupuje jednak historie, że należy inwestować w nowe samochody, a nie paliwo. Jeśli celem jest dotarcie do celu to potrzeba i auta i paliwa. Matematyczna koniunkcja z „i” w centrum.

A rządy i organizacje? Władza będzie walczyła ze skutkami, a nie przyczynami zagadnienia. Dlaczego? Bo jej istnienie w obecnej formule jest jedną z przyczyn. System działa dzięki masowej wierze w jego zdolność do wykonania wszystkich wytworzonych roszczeń. Pieniądz, czyli roszczenia rośnie wykładniczo.

Już dziś pojawiają się zestawienia, które pokazują, że w perspektywie kilkunastu lat niektóre (wiodące) gospodarki będą zmuszone przeznaczać większość wpływów podatkowych na finansowanie tzw. kosztów obsługi zadłużenia, czyli w praktyce wykupu i spłaty kredytu (np. obligacji) zaciąganego w poprzednich cyklach tej zabawy… Kategorycznie nie można więc stwierdzić, że systemowe dziś i jutro, będzie oparte o te same prawidła co wczoraj. To brutalnie oczywiste, a jeszcze brutalniej marginalizowane.

Paradoks polega na tym, że zarówno oszczędzający (w oparciu o błędne założenia) jak i zakredytowani (w oparciu o powszechność kredytu) stoją w patowym punkcie. Koszt poniosą jedni i drudzy, a będzie on tym większy im mocniej nie uwzględniają zmiany tła zdarzeń. System monetarny świata nie ewoluował inkrementacyjnie. Nie można liniowo skalować zachowań skutecznych. Każda kolejna iteracja nie bazowała na poprzedniej. Dziś jest diametralnie inne, niż w wczoraj jeszcze 50 lat temu.

Masowe utrzymywanie tego stanu percepcji pieniądza jest możliwe do przeciągnięcia. Przeciąganie wywołuje jednak narastający dysonans pomiędzy rzeczywistymi wartościami, a nominalnymi. Proces ewentualnego urealniania wycen będzie więc bolesny. Przypomina to trochę dwa duże zbiorniki z ogromną różnicą ciśnień. Przebicie ściany pomiędzy nimi musi spowodować ruch z tego o większym ciśnieniu do tego o mniejszym. Gwałtowny i niszczący ruch, ustalający nowy status quo. Implozja systemu monetarnego jest dość logicznym i prawdopodobnym scenariuszem. Całkowite negowanie takiego scenariusza nazwałbym ignorancją. Portfele nieprzygotowane na tę ewentualność stracą najprawdopodobniej finansowy sens, a być może podstawę istnienia.

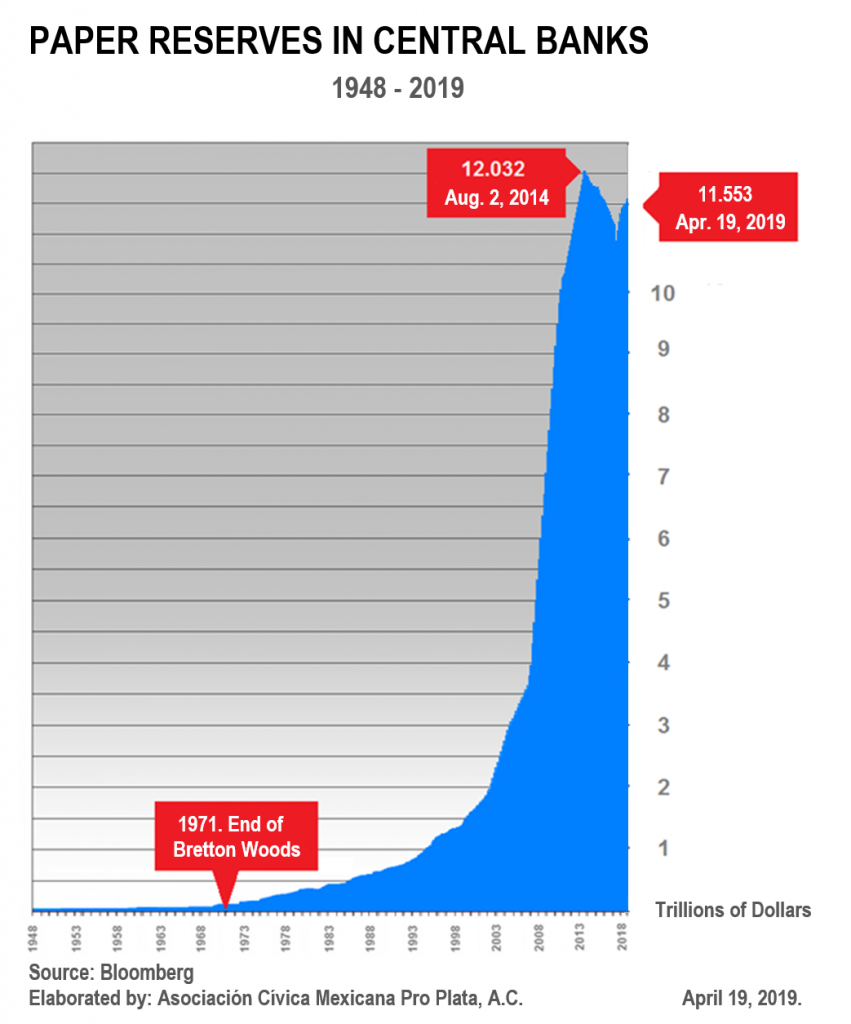

Jeden wykres wystarcza, żeby wyjaśnić istotę problemu. Od 1971 roku warunki gry zmieniły się nieporównywalnie. Nie brakuje publikacji opisujących dlaczego. Modele działania gospodarek i osób fizycznych bazują jednak na mądrościach wypracowanych przed 1971 rokiem. W 2014 pojawił się pierwszy wstrząs, który dziś jest niczym, a w przyszłości będzie pewnie datą historyczną.

Chciałbym, aby działalność FPP Group pomogła pozostać „na powierzchni” wszystkim zaangażowanym w przedsięwzięcie oraz naszym kontrahentom. Mając powyższe na uwadze budujemy strategię działania.

Ciekawostka na koniec: Dotychczas najczęściej napotykany komentarz, gdy podnoszę temat problemu globalnego systemu monetarnego w rozmowach to: „niemożliwe, na pewno X do tego nie dopuści”. Pod X są różne pomysły od opartych na wierze, przez te oparte na doświadczeniach międzypokoleniowych, po te oparte na traktatach i pisanych prawach.

Wszystkie te „zabezpieczenia” powstały zanim powstało zagadnienie w tym kształcie. Zakładanie, że będą mu skutecznie zapobiegać jest takie jak założenie, że masowa produkcja łuków i drewnianych dzid mogła chronić starożytne plemiona przed najeźdźcą obrabiającym metal i produkującym zaawansowaną broń.

Jeśli tu dotarłeś/dotarłaś, doceniam i dziękuję za wytrwałość. Rozwiązanie powyższych zagadnień, to jedno z najbardziej dochodowych współcześnie zadań. Jeśli masz inny punkt widzenia – napisz, chętnie podejmę dyskusję.

Piotr Krzak