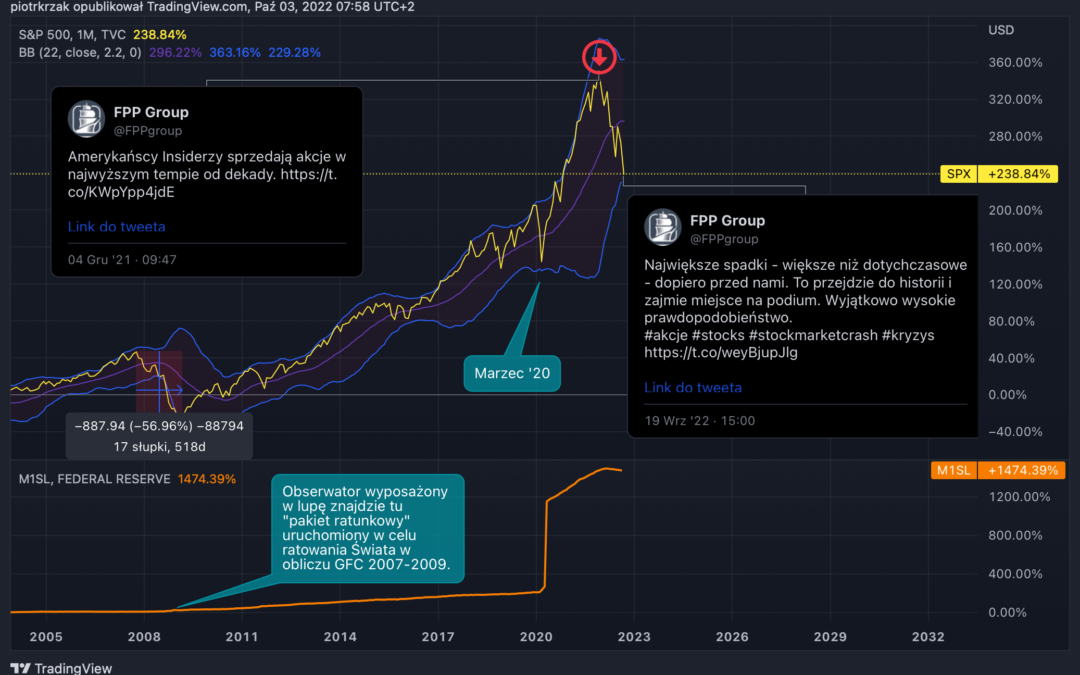

Z uwagi na powagę i absurd sytuacji, nie będzie wstępu – od razu do sedna. S&P500 statystycznie wymaga odreagowania, ale fundamentalnie magnes dla tego wykresu jest „na południu”.

„Nie ma możliwości uniknięcia ostatecznego załamania boomu spowodowanego ekspansją kredytową. Alternatywą jest tylko to, czy kryzys nadejdzie wcześniej w wyniku dobrowolnego zaniechania dalszej ekspansji kredytowej, czy później jako ostateczna i totalna katastrofa systemu walutowego.”

pisał Ludwig von Mises

Jest takie powiedzenie: Znakiem szarlatana jest snucie skomplikowanych wyjaśnień dla prostego zagadnienia. Doskonale osadza się w obecnej sytuacji i obnaża co nieco:

Grę rynkową w makro skali sprowadzono do jednego zakładu: czy FED i/lub inne Banki Centralne dostarczą nowy kapitał?

Tutaj padają: QE, QT, Repo, TBTF, MMT, stopy procentowe, itd. tymczasem tego typu dumanie można zastąpić jednym zdaniem:

Jeśli tak – hossa, jeśli nie – załamanie adekwatne do skali zastosowanych „wspomagaczy”. Czyli bezprecedensowe w historii.

Jakie jest prawdopodobieństwo akcji BC podobnej do marca 2020? Pierwiosnki w postaci oficjeli skupujących akcje tym razem się nie pojawiają. (Raportowanie jest opóźnione więc tu potrzeba cierpliwości).

Indeks S&P500 obserwowany z perspektywy prostej statystycznej strony (wstęgi Bollingera) jest w punkcie jak w marcu 2020. Miejsce strategiczne, w normalnych warunkach możnaby oczekiwać jakiegoś powrotu do średniej, ale warunki nie mają nic wspólnego z normalnością. „Rozwiązania” kryzysu z 2008, kilku mniejszych po drodze i marca 2020 są terapią jaką fundują dilerzy narkotykowi swoim odbiorcom – teraz (X-XII.2022) dowiemy się czy:

- można jeszcze?

- jak ma się pacjent bez dostępu do specyfików (w tym wypadku pięniędzy „za darmo”)?

Naturalnie nieustannie trwają eksperckie debaty jak inflacja, która jest już za wysoka, ma sprowadzić się do poziomu „w sam raz”, jak podnieść stopy tak by nie położyć gospodarki, czy może tylko trochę podnieść stopy i skupić nieco papierów, których nikt nie chce kupić. Ale nie od wszystkich, tylko od niektórych – tych największych, sprawiedliwie – każdemu wg wielkości.

Przy tego typu wpisie wypada odnotować: Obstawianie własnych – często zarobionych niemałym wysiłkiem – pieniędzy na podstawie wpisu kogokolwiek w internecie bez jakiejkolwiek strategii, zamysłu, to zajęcie podobne do palenia gotówki na stole. Autor nie wnika w preferencje czytelnika w tej materii. Nie mniej, poglądy na dalszy rozwój wydarzeń są pewnym prawdopodobieństwem w modelu zarobkowania autora i przeznaczy on własne środki na sprawdzenie swoich przemyśleń. 😉

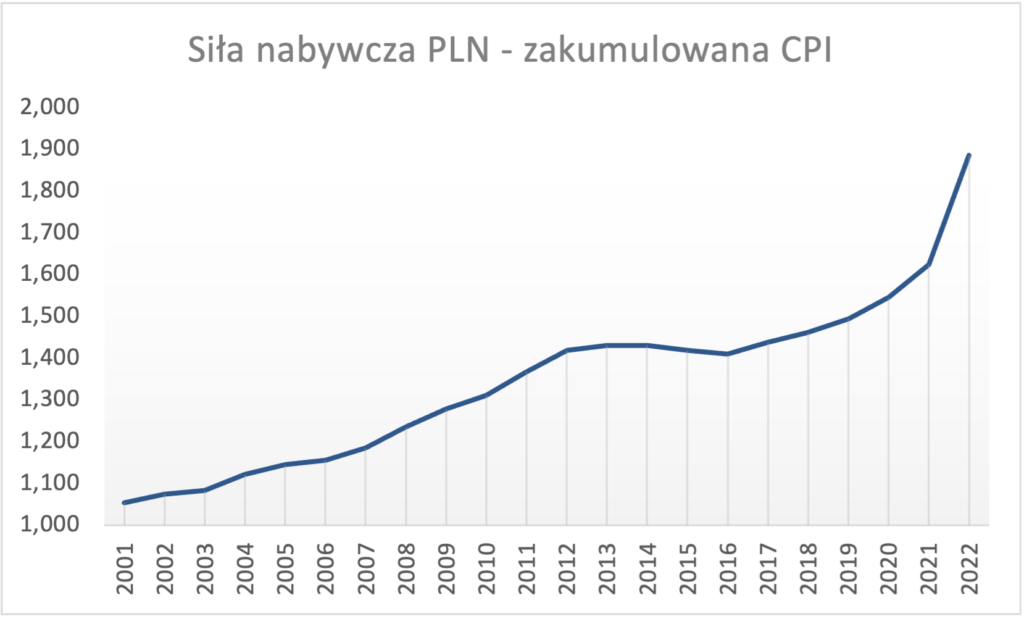

Mała dygresja do zdania o paleniu gotówki: Waluty/żetony, za które każdy sprzedaje swój czas są administrowane centralnie w celu (jak podają administratorzy) utrzymania „stabilności cen”. Obecnie nawet najmniej zainteresowani zagadnieniem spadku siły nabywczej mogą obserwować skuteczność tego administrowania. Może się zdarzyć, że odczyty tejże inflacji trafią do arkusza w excel i dojdzie do wyliczenia skumulowanej wartości zwanej „stabilizacją cen” w długim okresie np. od 2001 roku:

Tak wygląda inflacja na większości publikowanych wykresów:

Tak natomiast wygląda obraz siły nabywczej waluty poddanej siłom z wykresu powyżej:

WIG20 przeniósł inwestorów już do lat 90′, w poprzednim poście pisałem, że prawdopodobny jest nie kryzys gospodarczy, a największa recesja w historii. Analiza historii zjawisk inflacyjnych przywodzi dramatyczne wnioski dla obecnej sytuacji: inflacja nie jest wybuchem wulkanu, jest skutkiem wielu decyzji (wydawać by się mogło o oczywistych skutkach). Autor preferuje tu założenie, że te proste wnioski są możliwe do wyciągnięcia w najlepszych departamentach analiz ekonomicznych, a jeśli nie to z pokorą przyzna, że nie ma bladego pojęcia o gospodarce. W warunkach inflacyjnych panikujący kapitał (jeśli można tak powiedzieć) będzie wywoływał niespotykane w spokojnych czasach wahania na wykresach cen… praktycznie wszystkiego. Na potwierdzenie tych tez autor poleca wykres ceny złota w Republice Weimarskiej w latach 1920-1925.

Zakończmy innym powiedzeniem wprawionych handlarzy:

When I enter a room the first thing I do is look for the exits.

PK