Poniższy wpis stanowi element opracowań i naszych strategii na lata 2022+ i ma na celu:

- Możliwie zwięzły przegląd obecnej sytuacji i jej wpływu na majątek i inwestycje

- Opis zagrożeń

- Odpowiedzi na najczęściej zadawane w ostatnim czasie pytania

- Wprowadzenie do opracowanych przez FPP Group strategii majątkowych na lata 2022+

Obecna sytuacja: Trwa prawdopodobnie największy kryzys gospodarczy jaki miał miejsce w ciągu ostatnich kilkuset lat, być może w historii.

Niezależnie od tego czy jesteśmy zainteresowani gospodarką, finansami i polityką monetarną, wszyscy bezpośrednio odczuwamy jej skutki. Nie potrzeba ekspertyzy by dostrzec, że obecnie „coś” się dzieje.

Wydarzenia ostatnich miesięcy charakteryzują się dynamiką i skalą osobliwą nie tylko na przestrzeni ostatnich lat, nawet nie dekad, a co najmniej 130 lat. W raporcie „Wielki Kryzys XXI wieku” (dostępny dla Klientów FPP Group) zaprezentowaliśmy wybrane wykresy w odpowiednim horyzoncie czasowym by unaocznić zdarzenia, które mają miejsce obecnie. Kiedy spojrzymy na najważniejsze dla stabilności światowego systemu finansowego miary w odpowiednim horyzoncie dostrzeżemy potężne przeciążenia, które w debacie publicznej praktycznie nie istnieją. W rezultacie mamy do czynienia z dość abstrakcyjną w dobie internetu asymetrią dostępu do informacji, która w praktyce zwiększa szeroko rozumiane „ryzyko”.

Wszystko co nas otacza podlega wycenie i wymianie w jednostkach walut. Parametry stojące za stabilnością tego systemu walutowego zostały wprowadzone w ostatnich 50-ciu latach do poziomów absurdu. W takim punkcie słyszymy o „Nowej teorii monetarnej” (ang. MMT), która rzeczywiście wydaje się być niezbędna jako naukowe wyjaśnienie, gdyż wszelkie zasady funkcjonowania emisji pieniądza, długu a tym samym wymiany gospodarczej przestały być respektowane.

Jest to zaledwie wierzchołek góry lodowej. Pierwszy kryzys w ocenie autora to ten gospodarczy, a drugi to kryzys percepcji kryzysu, czyli całkowite rozproszenie uwagi czy debaty publicznej na ten temat. W rezultacie potencjalne skutki są jeszcze bardziej dotkliwe dla większości populacji.

Wymiana gospodarcza została zaburzona przede wszystkim przez dekadę taniego pieniądza.

Domyślnym uzasadnieniem niemal wszystkich zjawisk na rynkach są dziś: pandemia, wojna Rosji z Ukrainą oraz inflacja mająca być pokłosiem dwóch poprzednich. O ile powyższe można przyjąć za wystarczające i korelujące z odczuwalnym pogorszeniem warunków gospodarowania i inwestowania, o tyle szereg danych oraz chronologia zdarzeń wskazują, że istnieje pole do postawienia całkowicie odwrotnej hipotezy. Mianowicie: obecne wydarzenia są „tylko” swego rodzaju wyzwalaczami dla zakumulowanych przez dekady systemowych problemów gospodarczych. Granice wzrostu i polityki nieskrępowanej kreacji pieniądza zostały osiągnięte (lub są bliskie ekstremum) i właściwie wszystko może pełnić funkcję szpilki przebijającej nie pojedynczą bańkę, a wiele równoległych baniek. Istnieją opracowania, które jeszcze w końcówce minionego wieku podejmowały tematykę granic wzrostu dla systemu, który został stworzony w Bretton Woods w 1944 roku i zmodyfikowany zawieszeniem (które trwa do dziś) parytetu Amerykańskiego Dolara i złota.

W tym miejscu autor pragnie odnotować, że jest w pełni świadomy, iż jego ogląd spraw może być błędny, a tok myślenia może przywodzić całkowicie opaczne wnioski – na tę okoliczność przedsięwzięto działania, o których w dalszej części. Celem niniejszych rozważań jest bowiem ochrona i zwiększanie majątku, nie natomiast posiadanie „racji”.

Ryzyko i zmienność są mierzalne, możliwe do ujęcia statystycznie i porównywalne w czasie. Istnieje cały szereg miar pozwalających dostrzegać „strach” (lub dowolną inną „osobliwość”) w ruchach kapitału. Nie jest konieczne, by przyczyna strachu była obiektywnie prawdziwa, wystarczy, że wywoła on gwałtowne i niemodelowe ruchy kapitału. Funkcjonujemy w dobie bezprecedensowej globalizacji, handlu zalgorytmizowanego, stosowania instrumentów pochodnych, które swoją „innowacyjnością” wyprzedzają przyjęte standardy rachunkowości i nadzoru, co tworzy swego rodzaju kaskadę zaufania.

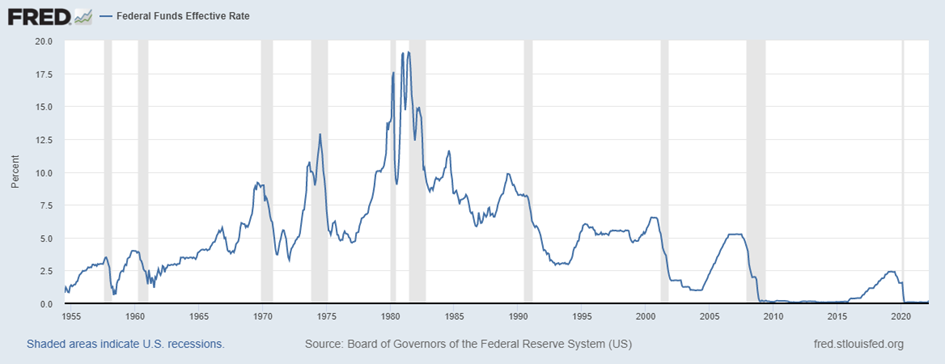

Na naszych oczach globalne zaufanie płonie, a ryzyko wzrasta. Zjawiska te podsyca niepewność kierunków polityki monetarnej, od której uzależniono globalne rynki finansowe lub paradoksalnie „pewność” niektórych analityków co do kierunku tejże polityki. Największym rynkiem świata jest rynek obligacji i instrumentów pochodnych opartych na obligacjach uzależniony od trwającego (w makro skali) od około 50 lat cyklu obniżek stóp procentowych aż do zera:

Teoretycznie stopy procentowe mogą być obniżane nawet poniżej zera, praktycznie jednak istnieją granice absurdu. Nie jest to kwestia subiektywnej oceny, a prawideł matematycznych stojących za wyceną papierów wartościowych i podstawami ekonomii. Prowadzenie globalnej skoordynowanej polityki ZIRP / NIRP (ang. zero-interest rate policy, negative-interest rate policy) w połączeniu z MMT (ang. Modern Monetary Theoery), która jest akademicką wykładnią dla nieskrępowanego zwiększania podaży waluty i prowadzenia interwencyjnego skupu aktywów w założeniach miały pobudzić światową gospodarkę do wzrostu po globalnym kryzysie 2007-2009.

Nawet jeśli przyjąć, że cel ten osiągnięto (All time highs czyli historyczne szczyty indeksów giełdowych w USA), to zrealizowały się także podręcznikowe (mówimy o starych podręcznikach) scenariusze związane z niszczeniem waluty przez jej nadmierną podaż, mianowicie:

- Obniżenie ceny pieniądza w okolice zera, a nawet poniżej zera – sprzyjało łatwemu pozyskiwaniu finansowania, lewarowania i formowaniu się coraz wyższych cen na praktycznie wszystkich strategicznych rynkach:

- Obligacji

- Akcji

- Nieruchomości

- Surowców

- Punkt powyżej jest szczególnie dostrzegalny w obszarze historycznie nieosiągalnych:

- poziomów zdolności kredytowej na poziomie detalicznym

- poziomów zadłużenia do PKB na poziomie państwowym i korporacyjnym

- Wzrost dysproporcji majątkowych – w rezultacie dochodzi do:

- Monopolizacji w wielu branżach

- Przeregulowania w wielu branżach, co tłamsi konkurencyjność i stwarza wysokie bariery wejścia dla nowych firm (niska presja na utrzymanie względnie niskich cen)

- Gwałtownych zmian/zakłóceń popytu/podaży

- Wzrost zadłużenia do poziomów, które nigdy w historii nie zostały spłacone (powyżej ok. 77% Długu do PKB).

- Stworzenia warunków w skali globalnej, które historycznie obserwowano wyłącznie na poziomie gospodarek narodowych np. Niemiecka Republika Weimarska, Węgry, Zimbabwe, Wenezuela i zakończyły się całkowitą katastrofą monetarną.

- Z uwagi na cel jakim jest zwięzłość publikacji autor ogranicza grafiki i zestawienia stojące za niemal każdym zdaniem, podobnie niniejszą listę wraz z komentarzem można rozwinąć do rozmiarów książki.

Punkt 5 powyżej paradoksalnie nie oznacza, że kierunek jest oczywisty. Na tę okoliczność autor proponuje proste rozważanie:

W hipotetycznej sytuacji, gdzie istnieją same „zdrowe” gospodarki i jedna gospodarka X, w której waluta jest wprowadzana na rynek w nadmiernym tempie, dość oczywiste jest, że relatywna wartość waluty kraju X będzie spadała w relacji do pozostałych. Mamy jednak sytuację odmienną – wszystkie istotne Banki Centralne na świecie prowadziły zbliżoną politykę monetarną w ostatnich latach, stwarzając warunki bezprecedensowe. Podobnie możliwe jest wywołanie sytuacji, w której dynamika podaży niektórych walut spadnie, a innych wzrośnie. Przy odpowiedniej niepewności, kapitał poszukujący bezpiecznej i płynnej przystani będzie preferował relatywnie stabilne kierunki, co może stworzyć warunki do aprecjacji tych walut względem innych.

Trudno przyjąć, że stan ten osiągnięto w błogiej nieświadomości, z drugiej strony oficjalna komunikacja Banków Centralnych wskazuje, że np. obecne odczyty wysokiej inflacji są spowodowane zdarzeniami losowymi słowem nie wspominając o zwielokrotnionej ekstremalnie podaży pieniądza – autor nie chce tutaj rozwijać własnych przemyśleń na ten temat, pozostawiając dane i dynamikę ocenie odbiorcy:

Dwa zaprezentowane powyżej wykresy mogą zostać uzupełnione dziesiątkami innych oraz zauważalnymi zależnościami, ale zamiast tego autor spróbuje ująć w jednym zdaniu mechanikę systemu pieniężnego w jakim funkcjonujemy:

Otóż, w ramach tzw. gospodarki wolnorynkowej centralni zarządcy (Banki Centralne) podejmują decyzje o „rynkowej” cenie pieniądza (w postaci stopy procentowej), która ma umożliwiać zaspokojenie celów takich jak stabilność cen, kursów walutowych i tym samym przewidywalność warunków wymiany.

Karty historii dostarczają nam wiedzy, że z tym zagadnieniem ludzkość zderzała się już wielokrotnie niezmiennie kończąc w ten sam sposób. Nie wyklucza to co prawda potencjalnej zmiany paradygmatu, ale pozwala na wydawałoby się racjonalne formułowanie oczekiwań co do prawdopodobieństwa.

OPIS ZAGROŻEŃ – co to wszystko oznacza dla inwestycji i majątku?

Zagrożenia dla nieprzygotowanych portfeli i szanse dla portfeli przygotowanych. O tym (być może) w częściach kolejnych.